Категория: Основы инвестирования

- 5.02.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: AVC Blue, S&P 500, инвестиционная стратегия, инвестиционный портфель, ралли

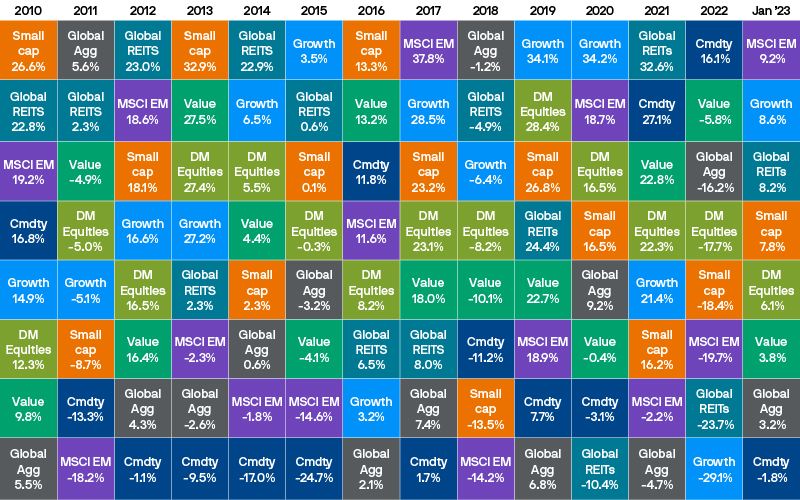

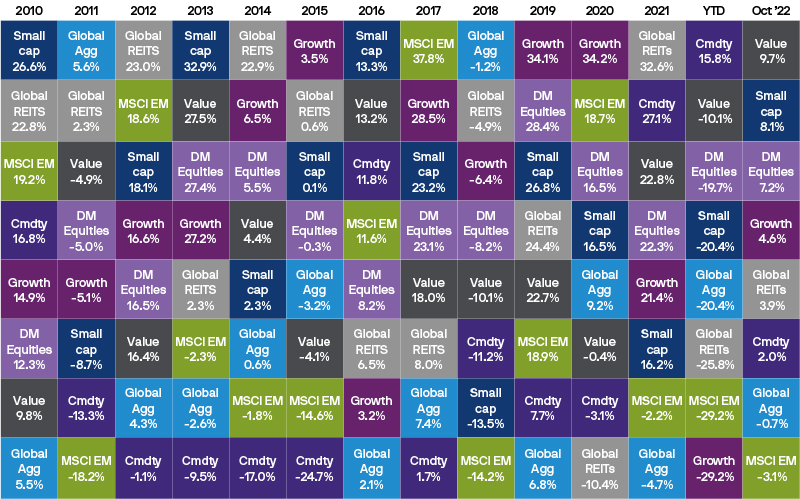

Январь был позитивным для акций США - S&P 500 прибавил более 6% за месяц. Стратегия Core Solution значительно опережала этот бенчмарк с начала 2023 года. Это произошло благодаря равномерному распределению капитала в акции стоимости и роста компаний США крупной капитализации. Как обстояла ситуация с другими популярными стратегиями - расскажем в материале.

- 3.02.2023

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, китай, обзор рынка, облигации, сша, тенденции рынка, япония

Рынки акций хорошо начали год. Акции развитых стран выросли на 6%, а акции развивающихся стран показали еще более высокие результаты – прирост составил 9%. В то же время доходность облигаций упала, что привело к росту индекса Global Aggregate bond на 3,2%. Интересно, что корреляция между акциями и облигациями оставалась положительной, как и в прошлом году.

- 27.01.2023

- Категории: Аналитика, Личные финансы, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: Growth, S&P 500, ралли

Несмотря на сохранение рыночных опасений на макроэкономическом уровне (в отношении инфляции и рецессии), большая часть рынка начала год хорошо, а отстающие сегменты перешли к росту. Однако не все так однозначно – возглавившие ралли акции роста при этом имеют плохие технические показатели. С учетом того, где расположены многие из широких рыночных индикаторов, может пройти некоторое время, прежде чем произойдут необходимые изменения для некоторых из крупнейших акций S&P 500.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 25.01.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, vix, волатильность

Индекс S&P 500 завершил год с падением почти на 20% после снижения почти на 25% до минимума середины октября. Это резкое снижение также сопровождалось повышенным уровнем волатильности - индекс волатильности CBOE SPX VIX несколько раз преодолевал отметку 30 и несколько раз - уровень 35. Уровень VIX будет важно отслеживать, учитывая будущие решения ФРС по процентным ставкам и объявления об ожидаемых доходах некоторых компаний с мегакапитализацией.

- 6.01.2023

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, китай, обзор рынка, облигации, сша, тенденции рынка

2022 год был трудным годом для рынков. Военный конфликт на Украине и борьба центральных банков с инфляцией были основными источниками проблем на рынках облигаций и акций. Но все же последний квартал года принес некоторое облегчение. Акции стоимости значительно превзошли акции роста, как в целом за год, так и за прошедший квартал. Но самым болезненным изменением на рынках стало резкое снижение цен на государственные облигации.

- 22.12.2022

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: S&P 500, доллар, сырье

Индекс доллара США, существующий с 1973 года, представляет собой усредненный геометрический расчет корзины шести валют, взвешенных по отношению к доллару США. За период существования индекса было много значительных движений доллара, что дало возможность изучить любые значимые корреляции между другими основными классами активов и движениями на рынке базовой валюты. Мы рассмотрели, постоянно ли некоторые активы работают лучше на растущем рынке доллара, и наоборот? Оказалось, что можно выделить ряд тенденций.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 12.12.2022

В конце года рынки обычно ждут ралли Санта-Клауса. Так называют ралли в последние пять торговых дней года и первые два торговых дня нового года. В нашем аналитическом материале мы рассматриваем данные по ралли Санта-Клауса за значительный ретроспективный период. Сработает ли ралли в этом году, никто пока не знает, но исторические предпосылки для этого неплохие.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 3.12.2022

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, инфляция, китай, обзор рынка, облигации, сша, тенденции рынка

В ноябре рынки акций продолжили восстановление с минимумов октября: акции развитых стран выросли на 7%. Рынок облигаций также продемонстрировал сильный месяц, доходность бумаг США и Европы значительно снизилась, что привело к росту индекса Global Aggregate Bond на 4,7%. Ослабление в Китае контролирующих мер и стремление к вакцинации большего числа пожилых людей стали толчком для изменения в ноябре показателей акций азиатских компаний и компаний развивающихся рынков - акции развивающихся стран выросли почти на 15%.

- 9.11.2022

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: AAPL, AMZN, GOOG, ROST, S&P 500, инвестиционная стратегия, стоимость

Популярные акции с мегакапитализацией уже не предоставляют инвесторам убежище, которым они пользовались когда-то на прошлых падающих рынках. Кратковременные периоды превышения акций стоимости по сравнению с акциями роста характерны для тяжелых периодов на финансовых рынках. Однако существует огромный разрыв в результативности между стоимостью и ростом в пользу последнего. Акции META, AMZN, GOOGL, MSFT и AAPL отстают от индекса S&P 500 с начала года. Но в то же время темпы роста доходов компаний FАANG останутся высокими в течение следующих 3-5 лет. Так стоит ли «хоронить» сейчас акции FАANG?

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 2.11.2022

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, европа, китай, обзор рынка, облигации, сша, тенденции рынка, япония

После неоднозначного старта рынки акций завершили октябрь вполне позитивно. Акции развитых стран показали хорошую доходность в размере 7%, хотя при этом акции развивающихся стран упали на 3% вследствие испытывающих давление китайских индексов. Доходность облигаций продолжала расти, при этом доходность глобальных облигаций составила -1%.