Категория: Основы инвестирования

- 25.04.2021

- Категории: Аналитика, Основы инвестирования, Подписка AVC Про

- Метки: DIA, NASDAQ, Russell 2000, Seasonality, SPX

Май - непростой месяц. Май в годы после выборов в целом позитивен и является одним из лучших месяцев в году.

- 8.04.2021

- Категории: Инвестиционные идеи, Основы инвестирования

- Метки: азия, акции, компании с малой капитализацией, фонды

В рамках аргументации в пользу пассивных или активных инвестиционных стратегий возникает более глубинный вопрос: что делать инвестору, если в сегменте, в который он хочет инвестировать, нет реальных пассивных и очень мало активных менеджеров?

И здесь создается бэкграунд для фонда акций Civetta Small Cap ASEAN equity fund. На международном рынке для инвестора, к сожалению, существует немного способов приобрести целевые активы в этом динамичном регионе мира.

- 2.04.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, китай, коронавирус, обзор рынка, облигации, развивающиеся рынки, сша, тенденции рынка

В первом квартале этого года доминирующими темами стали рост доходности облигаций и рыночное ралли акций стоимости. Двумя ключевыми предпосылками этих изменений были победа демократов в Джорджии в начале года, открывшая путь для дальнейшего масштабного финансового стимулирования экономики США, и успешное внедрение вакцин в США и Великобритании. Сейчас прошло уже чуть больше года с того момента, когда рынки акций достигли дна, а индекс MSCI world вырос с тех пор на 79% и на 18% превысил свои максимумы доковидного периода, а также вырос на 5% с начала года. Доходность 10-летних казначейских облигаций США сейчас составляет 1,75% по сравнению с минимумом 0,5% в августе и 0,9% в начале текущего года.

- 3.03.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, китай, коронавирус, обзор рынка, облигации, сша, тенденции рынка

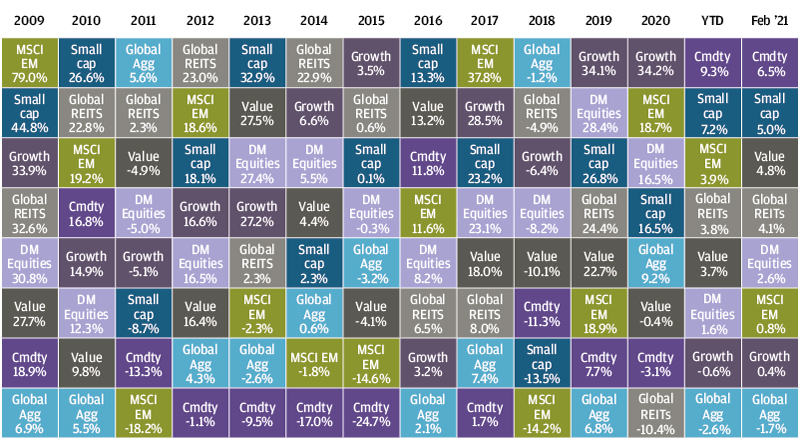

Сокращение числа заражений и быстрое разворачивание вакцинации продолжили стимулировать рост рынков в феврале. Великобритания и США успешно реализуют свои программы вакцинации и во второй половине года могут добиться масштабного восстановления своей экономики. Однако мутации вируса, такие как бразильский и южноафриканский варианты, потенциально все еще могут замедлить возвращение к нормальной жизни.

Рынки акций закрыли месяц с положительной доходностью, несмотря на падение к концу месяца. Ротация в пользу акций стоимости и малой капитализации продолжилась вследствие ожидаемого постпандемического возвращения к нормальной жизни и роста доходности облигаций.

- 3.02.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, китай, коронавирус, обзор рынка, облигации, сша, тенденции рынка

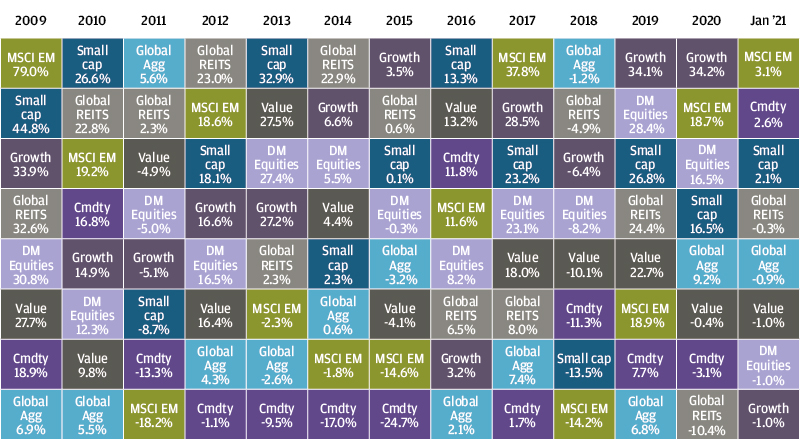

После сильного начала месяца к концу января большинство рынков акций сдали свои позиции, потеряв все приросты. Акции развитых рынков завершили месяц снижением на 1%, при этом развивающиеся рынки значительно их опередили, закончив январь ростом примерно на 3%.

Защитные активы, такие как высококачественные облигации, в первые недели месяца были в упадке. Однако по мере распродажи рисковых активов государственные облигации частично восстановили свои потери, при этом десятилетние казначейские облигации США на конец января упали на 1%.

- 13.01.2021

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Новости, Основы инвестирования

- Метки: interest rates, TLT, TNX

За последние несколько дней доходность казначейских облигаций США значительно возросла, поскольку победы демократов в Джорджии, скорее всего, приведут к увеличению расходов на помощь пострадавшим от COVID. Помимо анализа потенциальных последствий для рынка, мы рассмотрим несколько стратегий снижения риска роста ставок для портфеля бумаг с фиксированным доходом.

- 8.01.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, коронавирус, обзор рынка, облигации, сша, тенденции рынка

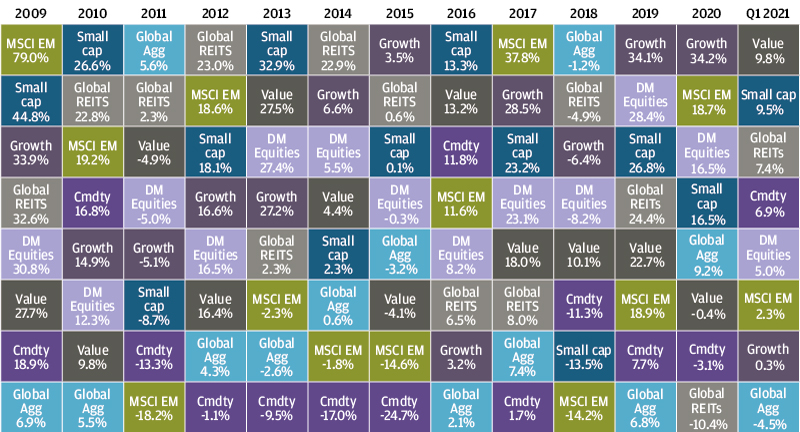

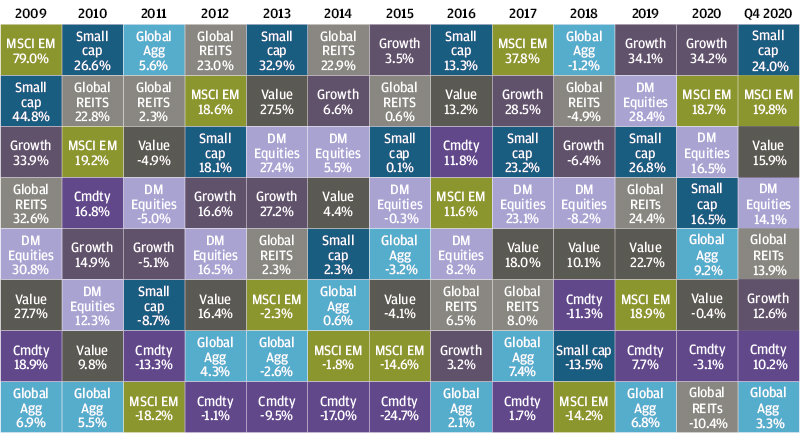

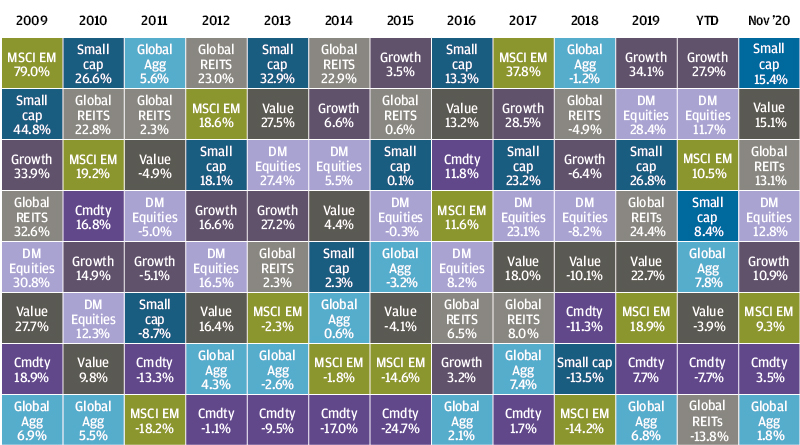

В четвертом квартале рынки акций продолжили расти третий квартал подряд и значительно превзошли инструменты с фиксированным доходом. Результаты выборов в США и позитивные новости о вакцинах от Covid-19 еще в большей степени помогли восстановлению циклических сегментов рынка. Акции стоимости выросли на 16% и продемонстрировали лучший квартал с 2009 года. Еще более впечатляющими были показатели акций малой капитализации, которые продемонстрировали доходность в размере 24%, нивелировав потери за год в результативности по сравнению с акциями крупной капитализации. Акции роста поднялись почти на 13%, уступая по итогам квартала, но все еще показывая опережающий с большим отрывом результат в течение календарного года.

- 4.12.2020

- Категории: Личные финансы, Основы инвестирования, Подписка AVC Про

- Метки: Seasonal Strategy, Seasonality

Декабрьская сезонность после ноябрьского отчета о занятости может ослабнуть до конца месяца. В этот период удобно покупать позиции в бычьих секторах. Нефтяные и энергетические акции работают хорошо, в то время как золото и серебро вступают в слабый период.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 3.12.2020

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, коронавирус, обзор рынка, облигации, сша, тенденции рынка

Объявление в ноябре о трех эффективных против вируса вакцинах обусловило рыночный настрой на риск и подлило масла в огонь поствыборного ралли на рынках, затмив опасения по поводу ближайших экономических перспектив. Рынки акций оживленно приветствовали свет в конце тоннеля, а самые крупно проигравшие в этом году в ноябре прибавили больше всего: индексы MSCI Europe ex-UK и FTSE All-Share продемонстрировали доходность 14,2% и 12,7% соответственно. Бесспорные лидеры прибыльности с начала года и до текущего момента - Азия (за исключением Японии) и США - снова показали впечатляющий ежемесячный прирост в размере 8,0% и 11,0% соответственно. Глобальные акции стоимости прибавили 15,1%, опередив акции роста, которые продемонстрировали 10,9%.

- 6.11.2020

- Категории: Аналитика, Личные финансы, Основы инвестирования, Подписка AVC Про

- Метки: DJIA, NASDAQ, NDX, QQQ, SPX

Все индикаторы MACD, применяемые к DJIA, S&P 500 и NASDAQ, позитивны по состоянию на сегодняшнее закрытие. Это означает появление нескольких сигналов на покупку по различным индексам акций в соответствии с инвестиционной стратегией, основанной на сезонности.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.