Категория: Основы инвестирования

- 5.08.2021

- Категории: Аналитика, Инвестиционные идеи, Основы инвестирования

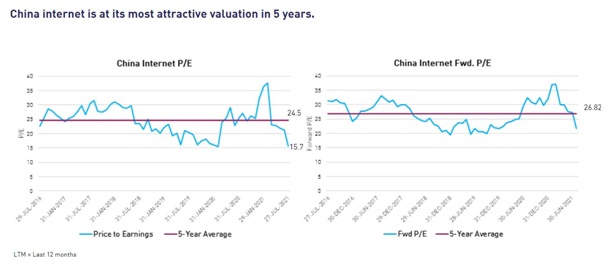

- Метки: china, Fintech, p/e, Tech, китай, финтех

- 3.08.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, вакцинация, великобритания, европа, китай, коронавирус, обзор рынка, облигации, сша, тенденции рынка

Восстановление мировой экономики в июле продолжилось, при этом внедрение вакцин неуклонно продвигалось вперед, а несколько крупных развитых экономик еще в большей степени ослабили ограничения экономической деятельности. Однако оптимистичные настроения были подорваны распространением более заразного дельта-варианта Covid-19, что вызвало опасения относительно более сложного, чем это ожидалось ранее, пути к нормальной жизни.

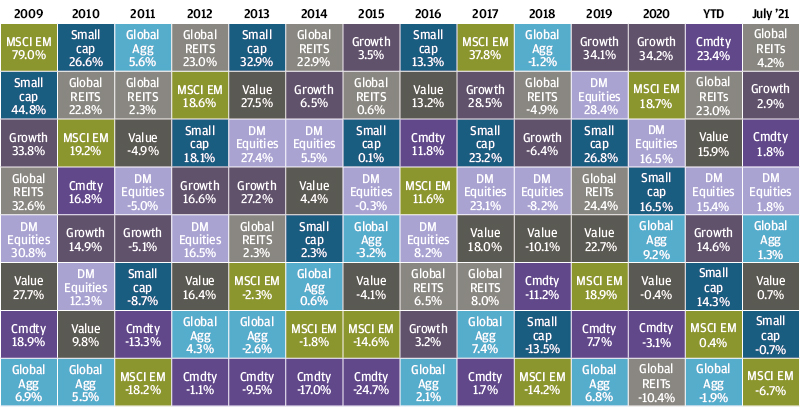

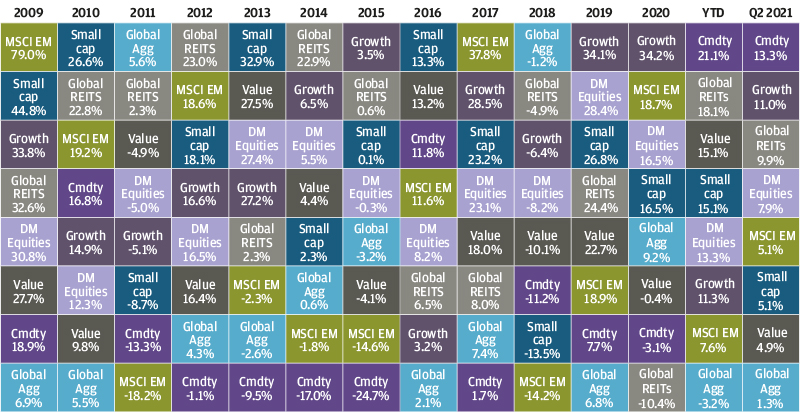

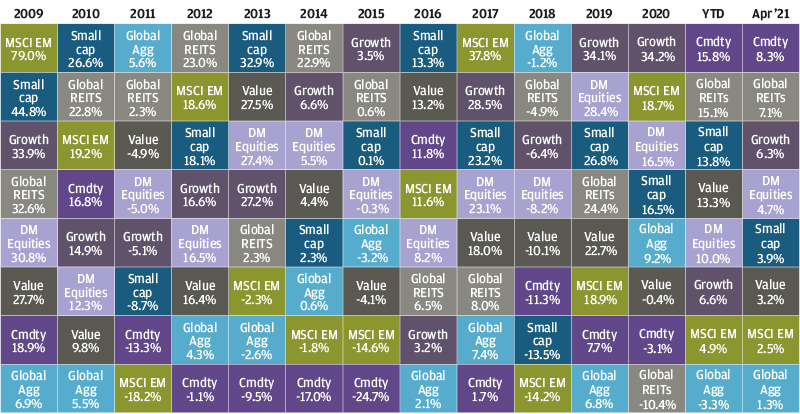

Если рассматривать различные классы активов, то наиболее заметными были изменения на рынке облигаций – доходность 10-летних казначейских облигаций США продолжила свое недавнее снижение, опустившись ниже 1,2% в течение месяца. Акции роста выиграли от снижения доходности и продемонстрировали доходность 2,9%, в то время как акции стоимости достигли всего лишь 0,7%.

- 10.07.2021

- Категории: Инвестиционные идеи, Новости, Основы инвестирования

- Метки: alternative investments, Investing, investment scam, Scam, альтернативные инвестиции

- 2.07.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, вакцинация, великобритания, европа, китай, обзор рынка, облигации, сша, тенденции рынка

Во втором квартале выросли акции, поскольку кампании по вакцинации продолжали ускоряться в большинстве развитых экономик, особенно в Европе, которая сейчас догоняет Великобританию и США. Развивающиеся экономики сохраняли отставание в области вакцинации, но заболеваемость в Китае остается очень низкой, а в Индии, похоже, достигла своего пика. Доходность 10-летних казначейских облигаций упала на 30 б.п., до 1,45%, и это снижение помогло акциям роста превзойти акции стоимости.

- 28.06.2021

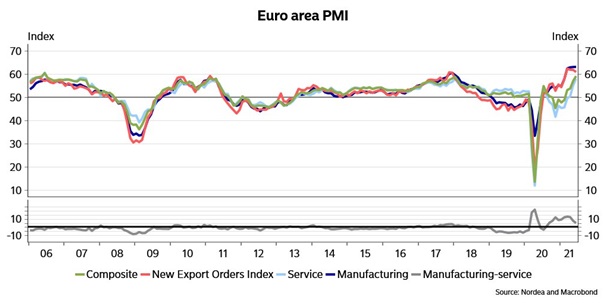

Акции Великобритании торгуются сейчас с дисконтом более чем 40% по сравнению с мировыми аналогами. Пожалуй, в недавнем прошлом не получится найти ничего подобного. Великобритания оправляется от двойных ударов пандемии и Брексита, и с учетом того, что показатели вакцинации здесь одни из самых лучших во всем мире, кажется, что экономика Великобритании созрела для того, чтобы вновь открыться и совершить рывок.

Чтобы не отставать, обычно анемичная еврозона демонстрирует одни положительные показатели за другими.

- 10.06.2021

- Категории: Инвестиционные идеи, Личные финансы, Основы инвестирования

- Метки: etf, IT, индия, развивающиеся рынки

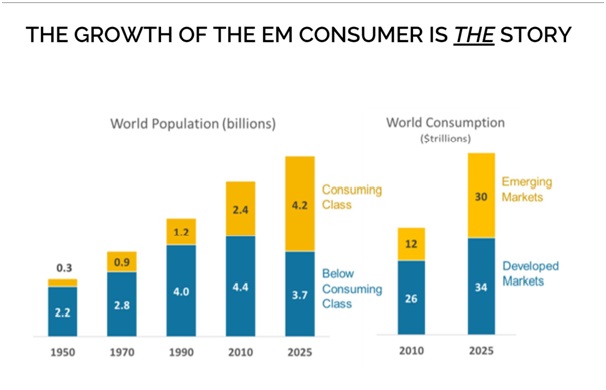

Вот уже много лет известные страны БРИКС рекламируются как место, куда можно вложить свои деньги с очень хорошими шансами на долгосрочный рост капитала.

И мы с этим согласны. Однако доходность многих индексов и управляемых фондов на развивающихся рынках не отражает ни роста, ни возможностей, которые есть на самом деле на этих рынках.

И мы, наконец, нашли лучший ETF развивающихся рынков для инвестиций!

- 3.06.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, вакцинация, великобритания, европа, коронавирус, обзор рынка, облигации, развивающиеся рынки, сша, тенденции рынка

Экономические данные в течение последнего месяца были очень хорошими, однако рынки выглядели довольно скромно после и без того сильного начала года. Продолжающееся внедрение вакцин позволяет многим экономикам постепенно возобновлять свою деятельность, что в сочетании со значительной фискальной поддержкой – особенно в Великобритании и США – поддерживает ощутимый скачок экономической активности. Ожидания более сильного экономического роста и инфляции благоприятствовали росту акций стоимости по сравнению с акциями роста.

- 7.05.2021

- Категории: Личные финансы, Новости, Основы инвестирования

- Метки: FCA, Scam

Как известно постоянным читателям нашего блога, мы держали всех заинтересованных инвесторов, попавших в финансовую аферу с Park First, в курсе событий в рамках данной ситуации, основываясь на новостях из Великобритании.

На прошлой неделе стало известно, что Управление по финансовому регулированию и надзору (FCA), финансовый регулятор Великобритании, приблизилось к урегулированию скандала с Park First с владельцами этой структуры.

- 7.05.2021

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Новости, Основы инвестирования, Подписка AVC Про

- Метки: COPX, CPER, DIA, ETFs, GLD, IWM, QQQ, Seasonality, SPX, XLU

Критики принципа «Продавай в мае» в этом году поистине неистовствуют. Между тем, в ближайшие шесть месяцев медвежьи тенденции обычно сильны. Исторически так сложилось, что эти месяцы требуют осторожности.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 5.05.2021

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, китай, обзор рынка, облигации, развивающиеся рынки, развитые рынки, сша, тенденции рынка

В апреле ожидания впечатляющего экономического роста превратились из прогноза в фактическое положение дел, поскольку возобновление полноценной работы экономики улучшило экономические показатели развитых рынков. Рынки провели большую часть первого квартала года в ожидании таких событий, и, когда они состоялись, уже не произвели сильного эффекта, поскольку доходность 10-летних казначейских облигаций упала с мартовского пика 1,75% до 1,53%, прежде чем закончить месяц на уровне 1,63%. Рынки акций провели еще один сильный месяц, и акции развитых рынков продемонстрировали доходность в размере 4,7%.