Определение финансовой уязвимости Управления по финансовому регулированию и надзору Великобритании (FCA) охватывает аспекты как финансового, так и психологического благополучия. Уязвимый клиент — это «тот, кто в силу своих личных обстоятельств в наибольшей степени подвержен получению ущерба, особенно когда компания не проявляет должного внимания». Согласно опросу Financial Lives, проведенному в 2017 году, в эту категорию включено 50% всех взрослых в Великобритании – это целых 27,7 млн человек.

В нынешних условиях все чаще встречается ситуация, когда люди действительно борются со сложностью создания сбережений и решением личных финансовых вопросов. Возможно, из-за пандемии человек потерял работу и в результате у него проявились психологические проблемы. Может также произойти и обратное: из-за одиночества и отсутствия семейных контактов у людей развились психологические проблемы, которые привели к тому, что они потеряли работу — трагический порочный круг событий.

Исследование 2016 года, проведенное Money and Mental Health Policy Institute, к примеру, показало, что 48% взрослых с проблемами психического здоровья не смогли взвесить преимущества и недостатки кредитного продукта. Таким образом, пандемия COVID создала угрозу финансовой уязвимости для огромного количества людей.

Временное или постоянное

Ситуации, подобные пандемии COVID, могут для всех создать временное стрессовое состояние. Оно может быть вызвано смертью близкого человека, потерей работы или даже просто стрессом вследствие нового образа жизни, связанного с работой из дома. Это имеет глубокие последствия, как психологические, так и финансовые. В случае смерти члена семьи это особенно важно, если нет планирования в отношении имущества. Действительно, такая ситуация может оказать катастрофическое влияние на качество повседневной жизни оставшегося в живых супруга или детей. Нередко один из супругов контролирует все банковские счета, кредиты, ипотеку и платежи по счетам. После смерти все это должно быть идентифицировано и быстро переоформлено на себя, иначе могут накапливаться долги, жилье в ипотеку может быть отобрано банком и могут возникнуть другие ужасные ситуации.

По мере того как люди приближаются к старости и страдают длительными психическими заболеваниями, такими как деменция, болезнь Альцгеймера и просто ухудшение когнитивных функций, создается ситуация постоянного стресса. Люди с такими состояниями перемещают себя и своих близких в сферу финансовой уязвимости, поскольку особенности страхования, банковского дела, управления жильем и медицинского обслуживания становятся слишком сложными.

Источники

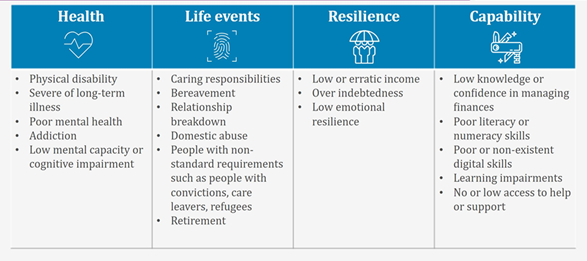

Выделяют четыре источника идентифицируемой финансовой уязвимости: проблемы со здоровьем, жизненные события, финансовый стресс (устойчивость) и изначальная дееспособность. Однако в большинстве ситуаций задействовано несколько источников с суммарными эффектами.

Наиболее распространенная ситуация, которую мы наблюдаем, — это переход от полной занятости к выходу на пенсию. Эта ситуация усугубилась пандемией COVID, поскольку многие высокооплачиваемые топ-менеджеры решили выйти на пенсию на полный день после того, как образ жизни «работа из дома» стал новой нормой. Также часто встречается ситуация, когда те, у кого развился COVID, стали тяжелобольными и, по крайней мере, временно нетрудоспособными. Кроме того, у некоторых людей развились психические проблемы, такие как слабоумие, или появились признаки потери умственных способностей до такой степени, что они не могут принимать важные финансовые решения относительно своего жилья, своей семьи и своих инвестиций.

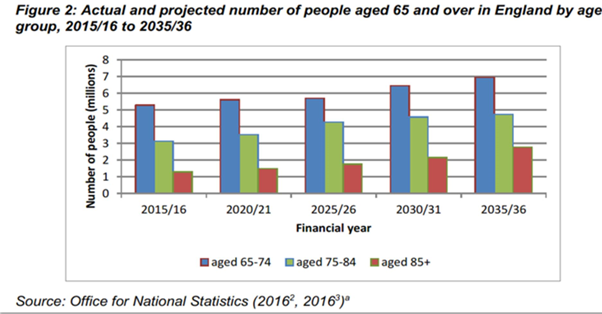

Ожидается, что возрастное население будет только расти в процентах от общей численности населения.

Если сложить все три столбца из приведенной выше диаграммы, цифры будут ошеломляющими. В Великобритании прогнозируется увеличение возрастной категории старше 65 лет в Англии с примерно 9 млн человек в 2015 году до почти 15 млн человек в 2036 году. Можно также увидеть, что самый большой прирост приходится на категорию 85+, и именно здесь возникает большинство проблем, связанных с умственными способностями.

Все больше и больше пожилых людей будут нуждаться в различных функциях финансового планирования, включая планирование платы за долгосрочный уход (LTC), планирование преемственности и стратегии создания дохода для обеспечения продленного выхода на пенсию. Между тем, физические недостатки, проблемы с умственными способностями и беспокойство о нехватке денег препятствуют принятию правильных решений.

Некоторые статистические данные, касающиеся этой проблемы, пугают. Например, каждый десятый пожилой человек в Великобритании в настоящее время платит более 100 000 фунтов стерлингов в год в качестве платы за уход на дому, но только каждый четвертый в Великобритании предпринимает шаги по планированию платы за LTC.

Доверенность

В Великобритании распространенным способом смягчения многих из этих проблем является выдача доверенности (Power of Attorney — PoA). Это обычно позволяет члену семьи на законных основаниях принимать финансовые решения от имени выдавшего доверенность лица. Это отличается от траста тем, что активы на 100% остаются за их владельцем.

Использование PoA выросло в Великобритании на 180% за последние 5 лет, и использование этого инструмента происходит в 48% случаев с участием женщин, а не мужчин, возможно, потому, что женщины переживают мужчин, а также женщины с большей вероятностью будут классифицированы как «уязвимые».

Можно предположить, что это влечет за собой ряд проблем — от простого создания PoA до злоупотребления служебным положением и мошенничества. В этом материале мы не ставили своей целью углубленное изучение этого вопроса, но достаточно сказать, что в Великобритании обеспечивается значительная защита для соответствующего лица с помощью финансовых и правовых норм, обычно связанных с Офисом государственного опекуна (Office of Public Guardian).

Однако компании по финансовому консультированию действительно необходимы в этой процедуре и, как ожидается, будут играть решающую роль в налаживании процесса использования PoA, хотя это не всегда успешно. Поэтому можно также обратиться с жалобой в Службу финансового омбудсмена в Великобритании на плохое обслуживание со стороны финансовых аналитиков, включая отказ принять PoA, непонимание PoA, несвоевременное обновление систем и записей и неправильную регистрацию PoA.

Среди рекомендаций FCA есть четыре основных фактора, которые, по нашему мнению, должны учитываться консультантами:

- Понимание потенциальной уязвимости клиентов

- Повышение квалификации и возможностей персонала

- Практические действия – дизайн услуг, обслуживание клиентов, коммуникация

- Мониторинг и оценка

AVC Advisory обязуется постоянно улучшать все вышеперечисленные направления для борьбы с финансовой уязвимостью. Как наши консультанты помогают уязвимым клиентам непосредственно на практике?

- Обеспечение возможности быть услышанным и проявление нужного сочувствия

- Помощь в понимании информации, при необходимости повторно

- Общение в письменной и устной форме простым способом

- Ясность в отношении затрат

- Информация перед встречами и обсуждениями

- Стимулирование вопросов клиента с целью подтвердить понимание

- Обеспечение единственной регулируемой точки контакта

- Предложение о встречах у клиентов дома, если это удобно

- Предложение получения вводных советов бесплатно

- Адаптация для поддержки людей с симптомами