Блог

Наши наблюдения, идеи и новости инвестиционного мира

- 25.10.2022

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: S&P 500, инвестиционная стратегия, инвестиционный портфель, инфляция, облигации

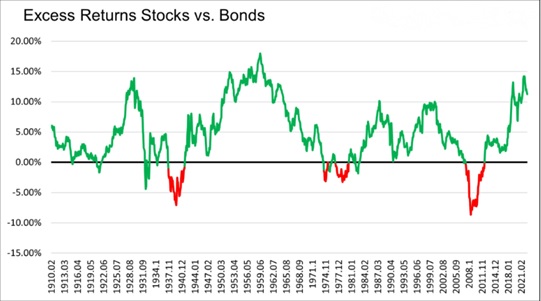

Инвесторы должны ожидать более высокой общей доходности от облигаций по сравнению с акциями в течение следующих десяти лет. Но при этом инвесторы не должны отказываться от акций и держать только облигации. В этой статье мы проанализируем периоды, когда облигации превосходили акции. Проведенный анализ позволяет оценить конкретные характеристики акций и конкретные отрасли, которые были выше и ниже показателей в предыдущие годы.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 19.10.2022

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: S&P 500, дефляция, инвестиционная стратегия, инвестиционный портфель, инфляция

Сейчас наблюдаются некоторые очень важные сходства с прошлыми медвежьими рынками. Рынок акций США в 2022 году демонстрирует предпосылки для возможного повтора сценариев прошлых рецессий. Все это происходит на фоне проявления последствий слишком агрессивного повышения ставки монетарными властями. Борьба с инфляцией может привести экономику к дефляции - антиподу инфляции, который является ещё большей проблемой в текущих условиях.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 10.10.2022

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: S&P 500, волатильность, инвестиционная стратегия, инвестиционный портфель, рецессия

Первая неделя октября была довольно волатильной. Основные американские индексы в начале прошлой недели стремительно выросли за два дня (примерно на 6%), и такой экстремальный результат в начале октября воодушевил инвесторов технически двигать котировки вверх. Однако на рынке не произошло ничего фундаментального, что вселило бы ему больше оптимизма. Поэтому текущие результаты основных индексов не сильно выросли из-за продолжения снижения котировок после двухдневного роста. На этом фоне наши стратегии смотрятся позитивно - с начала года наши портфели опережают S&P 500 от 3,67% до свыше 17% в зависимости от стратегии.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 6.10.2022

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: AVC Blue, S&P 500, инвестиционная стратегия, инвестиционный портфель

Снижение в котировках по всем фронтам рынка акций ожидалось, поэтому не стало особым сюрпризом. После падения во втором квартале, в результате которого S&P 500 оказался с наихудшими показателями за первое полугодие с 1970 года, третий квартал не стал точкой для разворота на рост, которую ожидали инвесторы. По итогам сентября просадка в наших стратегиях оказалась ниже, чем в индексе S&P 500, благодаря использованию сильных трендов.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 4.10.2022

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, инфляция, китай, обзор рынка, облигации, сша, тенденции рынка

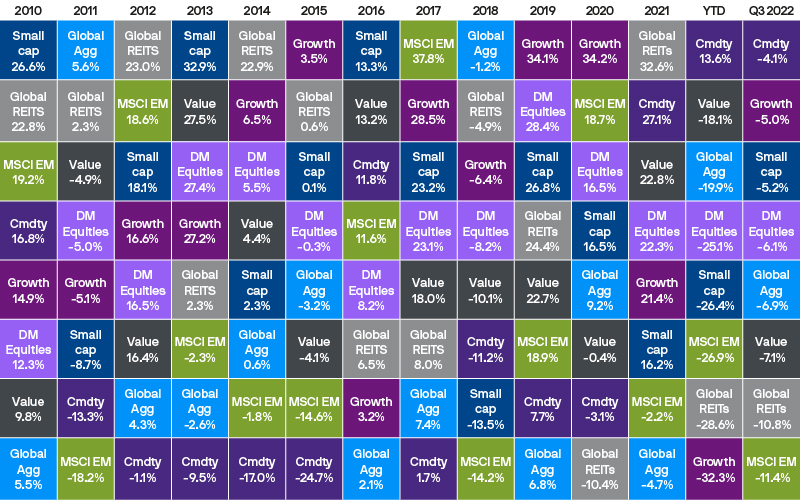

После сильного ралли на рынках акций и облигаций в июле оба рынка снова резко ушли вниз в августе и сентябре. В совокупности акции развитых стран упали за квартал на 6%, глобальные облигации потеряли 7%. Основной причиной этого стало подтверждение центральными банками их приоритетов в отношении борьбы с инфляцией, а не поддержки экономического роста. Глобальное инфляционное давление в течение квартала несколько снизилось на фоне снижения цен на нефть и продовольствие. В целом, после очень сложного года как для акций, так и для облигаций оценки для обоих классов активов сейчас выглядят более привлекательными.

- 1.10.2022

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: S&P 500, инвестиционная стратегия, инфляция, фрс

ФРС на заседании в прошедшую среду подняла целевую ставку по федеральным фондам на 0,75%, как и ожидалось. Однако реакция рынка не соответствовала ожидаемому развитию событий. S&P 500 (SPX) упал почти на 120 пунктов за последние полтора часа торгов, завершив день снижением более чем на 1,5%. Так что же случилось? Как экономические прогнозы членов FOMC, так и комментарии Пауэлла отражают сохраняющуюся ястребиную позицию ФРС и ставят под сомнение перспективу «мягкой посадки». В нашем новом материале мы анализируем несколько заслуживающих внимания моментов.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 30.09.2022

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: DJIA, GDP, inflation, interest rates, QQQ, S&P 500, Seasonality

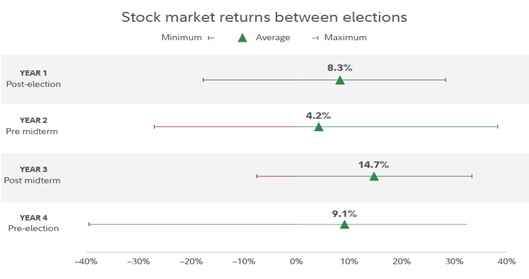

Октябрь известен как «убийца медведей». В годы промежуточных выборов в США он может обеспечить особенно высокую отдачу. Поскольку экономика колеблется, а инфляция все еще слишком высока, инвесторы настроены скептически. Мы ждем подтвержденных бычьих сигналов, поскольку рынки готовятся к отскоку.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 29.09.2022

- Категории: Личные финансы, Основы инвестирования

- Метки: книги по инвестированию

Этим материалом мы завершаем наши публикации с кратким изложением идей из очень интересной книги Моргана Хаузела (Morgan Housel) «Психология денег. Вечные уроки богатства, жадности и счастья» (The Psychology of Money: Timeless lessons on wealth, greed, and happiness). Из оставшихся 6 уроков вы узнаете, как важно закладывать в ваши планы возможность ошибки, признавать собственную способность меняться, быть готовым к уплате цены за инвестиционную доходность и многое другое.

- 22.09.2022

- Категории: Личные финансы, Основы инвестирования

- Метки: книги по инвестированию, сбережения

Мы продолжаем делиться с вам идеями из книги Моргана Хаузела (Morgan Housel) «Психология денег. Вечные уроки богатства, жадности и счастья» (The Psychology of Money: Timeless lessons on wealth, greed, and happiness). В сегодняшнем посте вы узнаете о важности сбережений, необходимости меньше зависеть от мнения других людей, истинной ценности созданного состояния и других хороших навыках.

- 20.09.2022

- Категории: Аналитика, Подписка AVC UL, Подписка AVC Про

- Метки: S&P 500, выборы

За последний год было много различных катализаторов движения цен - опасения в отношении новых вариантов вируса, геополитический конфликт в Европе, высокая инфляция в США и большинстве других стран мира. На фоне этих ярко себя проявляющих катализаторов за последние несколько месяцев можно легко забыть, что США находятся сейчас в середине года промежуточных выборов. Мы проанализировали квартальную доходность индекса S&P 500 с 1927 г. по годам каждого президентского срока.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.