Блог

Наши наблюдения, идеи и новости инвестиционного мира

- 30.03.2023

- Категории: Аналитика, Инвестиционные идеи, Подписка AVC UL, Подписка AVC Про

- Метки: AVC Blue, банки, золото, инвестиционная стратегия

За последние несколько недель мы получили немало вопросов от клиентов, рассматривающих сделки в банковском секторе, особенно от тех, кто хочет извлечь выгоду из потенциального отскока. Пробуем объяснить текущую ситуацию в этом секторе и возможности для действий. В то же время сектор остается неблагоприятным с точки зрения наших долгосрочных рейтинговых оценок.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 26.03.2023

- Категории: Аналитика, Личные финансы

- Метки: AGG, SPX, денежный рынок, облигации

Рыночные движения на прошлой неделе привели к тому, что групповой балл денежного рынка США превысил порог в 3 балла среди 134 групп активов впервые в 2023 году и впервые после падения ниже указанного порогового значения еще в середине ноября 2022 г. В то же время и средний балл группы облигаций поднялся выше 3 впервые с ноября 2020 года. Почему это достойно внимания и какие можно сделать выводы, расскажем в этом материале.

- 23.03.2023

- Категории: Аналитика, Подписка AVC UL, Подписка AVC Про

- Метки: AAPL, MSFT, XLk, инвестиционная стратегия, технологии

Технологический сектор США стал одной из самых эффективных областей на фондовых рынках в этом году, что привело к заметным техническим улучшениям, усилившимся за последние несколько недель. Расширенный фонд Technology Select Sector SPDR Fund (XLK) на прошлой неделе вырос более чем на 5%, это его лучшая недельная доходность с 11 ноября 2022 года. Эта прибавка увеличила доходность XLK с начала года до впечатляющих 15,28%.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 22.03.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: AVC Blue, золото, ставка

В понедельник цены на золото достигли самого высокого уровня за год, поскольку инвесторы искали активы-убежища на фоне опасений в отношении мирового финансового сектора. В начале торгов в понедельник золото выросло на 1,7% до $2008,20 за унцию. Поскольку рынок остается волатильным, золото хорошо себя показывает при снижении ставок и ожиданий по ставкам.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 17.03.2023

- Категории: Аналитика, Подписка AVC UL, Подписка AVC Про

- Метки: NYSE

После непростых событий на прошлой неделе наблюдается пара ключевых изменений индикатора NYSE. Во-первых, график положительного тренда для NYSE развернулся вниз, во-вторых, - бычий процент многократного сигнала на продажу для NYSE.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 16.03.2023

Одной из центральных финансовых новостей сейчас является крах американского Silicon Valley Bank (SVB), это самое крупное банкротство в банковском секторе США со времен глобального экономического кризиса 2008 года. В последовавшие за этим дни регулирующие органы приняли ряд мер, чтобы гарантировать, что закрытие SVB не перерастет в более широкий банковский кризис. Однако произошедшее с SVB свидетельствует о серьезных проблемах, возникающих в том числе вследствие цикла повышения процентной ставки ФРС.

- 12.03.2023

- Категории: Аналитика, Основы инвестирования

- Метки: инвестиционная стратегия, ралли, спред

На рынке иногда происходит ралли отстающих акций, которое может означать начало смены лидерства в активах, однако часто сходит в итоге на нет. Использование спредов доходности может дать представление о том, когда в прошлом происходил возврат к средним значениям, и можно ли ожидать замедления текущих лидеров, поскольку лидеры могут слишком ускоряться, и в этом случае возврат к среднему значению действует, как встречный ветер.

- 6.03.2023

- Категории: Аналитика, Основы инвестирования

- Метки: рецессия

Как мы уже писали ранее, сейчас целый ряд показателей свидетельствует о высокой вероятности рецессии в США. В их числе инвертирование кривой доходности 10-летних/3-месячных облигаций, продолжающееся повышение ставок ФРС, производственный индекс ISM, индекс Федерального резервного банка Филадельфии, шкала вероятности рецессии от Deutsche Bank, 85-факторный Chicago Fed National Activity Index (CFNAI). Берем на заметку и, обходя панику, продумываем стратегию инвестиционного поведения в случае наступления рецессии.

- 4.03.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, рецессия

- 2.03.2023

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: акции, великобритания, европа, инфляция, китай, обзор рынка, облигации, сша, тенденции рынка

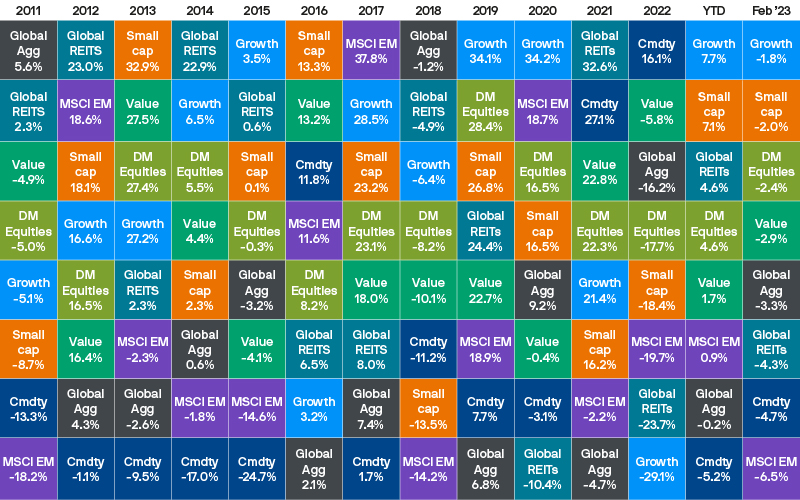

После уверенного начала года вследствие снижения инфляции и надежд на скорое завершение глобального цикла ужесточения денежно-кредитной политики устойчивые экономические данные в феврале привели к росту доходности облигаций и снижению рынков акций. Глобальный совокупный индекс облигаций за месяц снизился на 3,3%, нивелировав большую часть прироста января, акции развитых стран потеряли 2,4%.