Блог

Наши наблюдения, идеи и новости инвестиционного мира

- 17.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, акции, коррекция, сезонность

Сезонные паттерны в этом году просматриваются идеально. И если продолжать им следовать, то серьезного ослабления доходности в ближайшее время не ожидается. Однако небольшой откат примерно на 5% был бы совершенно нормальным.

- 14.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, сша, фрс

В настоящий момент ветер перемен, очевидно, дует не в пользу акций роста. Однако недавно Ed Yardeni (глава Yardeni Research) озвучил смелое предсказание, что индекс S&P 500 может достичь максимума в 5400 до конца 2024 года. Хотя это может показаться диковинным, учитывая экономический и фундаментальный фон, рыночный цикл подтверждает это утверждение.

- 11.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: золото, инфляция, облигации

- 10.08.2023

- Категории: Аналитика, Личные финансы, Подписка AVC UL, Подписка AVC Про

- Метки: AVC Blue, госдолг, инвестиционная стратегия, сша

Громкой новостью начала августа стало решение Fitch понизить рейтинг долга США с AAA до AA+. Fitch предупреждало о возможности понижения рейтинга в 2013, 2019 и 2023 годах по вполне понятным причинам. Как это отразится на рынке и наших стратегиях, рассказываем в материале.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 8.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: акции, инвестиционный портфель, облигации

Портфель SPY+TLT, нормированный по волатильности, значительно улучшает коэффициент Шарпа для инвестора. Эти два актива мы рассмотрим в составе модельного портфеля как в варианте статичного распределения 50/50, так и в варианте тактического управления по относительной силе.

- 3.08.2023

- Категории: Аналитика, Новости

- Метки: акции, великобритания, европа, обзор рынка, облигации, сша, тенденции рынка, япония

Настроения на рынке в июле оставались позитивными, чему способствовали снижение инфляции на развитых рынках и устойчивые данные по ВВП. Это породило надежды на мягкую посадку и поддержало широкое ралли по большинству классов активов и регионов. Развитые рынки продемонстрировали рост на 3,4% в июле, акции компаний с малой капитализацией и индекс развивающихся рынков MSCI прибавили 4,9% и 6,3% соответственно. Глобальные облигации выросли на 0,7% за месяц.

- 2.08.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: золото, золотодобывающие компании, инвестиционный портфель

Инвесторы часто спрашивают нас, во что лучше инвестировать в рамках долгосрочной инвестиционной стратегии: в золотые слитки или в акции золотодобывающих компаний? В июле вложения в акции золотодобытчиков были эффективнее, чем в золотые слитки. Однако в целом акции золотодобывающих компаний отставали от цены на золото в течение почти двух десятилетий.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 29.07.2023

- Категории: Аналитика, Подписка AVC Про

- Метки: S&P 500, SPX, vix

С учетом того, что фактическая волатильность рынка в последние недели оставалась незначительной, а ожидаемая волатильность (т.е. VIX) находилась на многолетних минимумах, мы рассмотрели в нашем аналитическом материале взаимосвязь ожидаемой и фактической волатильности с точки зрения форвардной доходности.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 20.07.2023

- Категории: Аналитика, Основы инвестирования

- Метки: AVC Blue, S&P 500, казначейские обязательства, фрс

Сейчас мы находимся во второй половине года, но с каждой неделей рынок, кажется, посылает все более противоречивые сигналы о том, что может быть впереди. Равновзвешенный индекс S&P 500 сейчас стоит на пороге преодоления сопротивления в сторону роста. Рост равновзвешенных индексов предполагает более широкое и потенциально устойчивое ралли. При этом S&P 500 находится в зоне сильной перекупленности.

- 14.07.2023

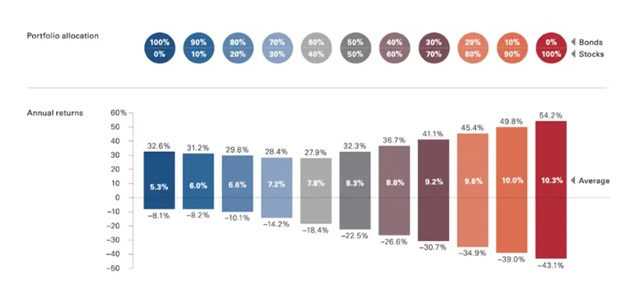

- Категории: Личные финансы, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: акции, инвестиционный портфель, облигации

В материале мы рассмотрим, как происходит распределение активов портфеля по возрасту инвестора и его толерантности к риску – от молодых инвесторов-новичков до пенсионеров. Кроме того, мы расскажем о популярной модели "всепогодного" портфеля и возможностях ее улучшения с целью повышения доходности.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.